会社決算は4月なので、法人税関係は6月末までの処理で、6月はそれに追われるのだが、そこまでではなくても、税務関係で悩まされるのが1月である。決算とは別に前年の支出で取引関係の課税に関わるものについて「法定調書」として報告しなければならない。12月までで区切るのは従業員の給与に関わってくるからで、個人の税務は12月締めで翌年3月15日の確定申告となる。被雇用者については会社の経理部で確定申告に代わり、所得税を計算して年末調整してくれるので、普通に勤めていると、源泉徴収票を何となく眺めて、「結構持っていかれてるよなぁ、社会保険料と所得税と住民税」で終わる人がほとんどだと思う。

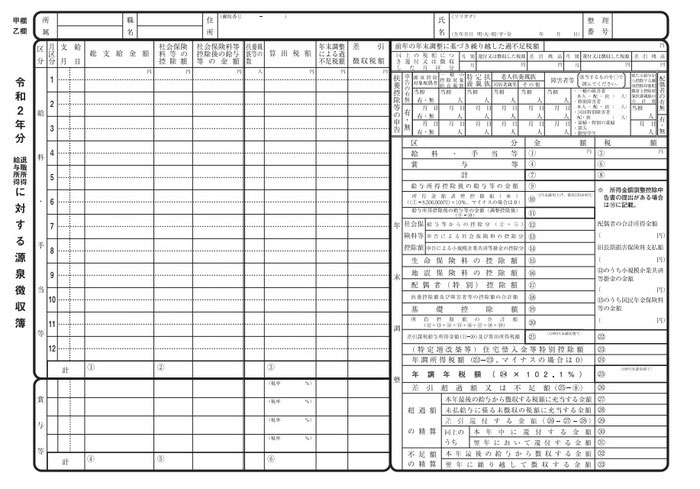

私の場合は、フリーランスで個人ということではなく、最初から会社を設立して、形式上、法人としての会社に雇われている形(これは、社会保険に加入したいという理由もある)になるので、自分の年末調整を自分でやって、その上で会社としての「法定調書」を作るのであるが(たぶん、普通の会社は経理部とか税理士とかがやっている)、そうすると「う~ん、この計算方法って、どういう趣旨?」ってなることが多々ある。

先にことわっておくけれど、トレーナーを生業としているが、私は体育学部や体育専門学校出身ではない。ついでに国語を教えていたけれど、文学部国文や教育学部国語出身でもない。なんと、恐ろしいことに(本当に自分でも恐ろしい)法学部出身なのである。なので、以下の見解は、もちろん、私の個人的見解でもあるけれど、日本国憲法25条「すべて国民は健康で文化的な最低限度の生活を営む権利を有する。」を大前提として考えている。憲法がすべての法律条例その他規則の大原則である以上、そこをまず考えなければならないからである。

ちなみに、私、学生時代、「け」のつく科目は軒並み苦手であった。憲法もそうだし、刑法、刑事訴訟法、選択でとった保険法、一般教養でとった統計学、会計学、すべて苦戦している。とはいえ、卒業証書をもらっている以上、母校と学部の名誉のために、そうそう「お馬鹿」なことはできない。

さて、所得税の計算式から見ていくと、まず一番最初に計算するのが給与所得控除である。フリーランスの自営業だとどんどん経費に計上していくのだけど、サラリーマンは経費計上しづらいので、「このくらい給与をもらっているんだから、このくらい経費がかかってる」とみなして引かれる。被雇用者だと、仕事で使うけど自分で買っている文房具とか通勤用のスーツとかを想定してその分を引くということらしい。でも、それって「特定支出控除」っていうものもあるから、どうなんだろうって思うけど、まあ、女性の化粧品代や美容院代とかもあるから、ある程度は必要か。ただ、その控除額の計算が「どうなのよ?」感が否めない。控除額は65万円から最大230万円。給与収入が162万5千円以下は一律65万円で、その後は段階的に計算方法が変わり、給与収入1,200万円超で一律230万円となる。「収入増えると、服にもお金かかるし、接待のためのホームパーティーとかの費用もあるから」ってことらしいんだけど、それは、それなりの収入があるからだし、ちゃんとした接待なら会社に負担してもらえばいいんだし、と思えてどうも腑に落ちない。最低でも月5万円を超えてくるのだから、「そんなにかかるか?」とも思える。

これは、フリーランスがどんどん経費に加算できることに対する被雇用者の不満を反らすという目的? これは一律でかまわないと思うけど。多めに見ても月3万円くらいで一律36万円で十分ではと、個人的には思う。それ以上は「贅沢」ではないのかなぁ。

続いて、社会保険料控除。これは、厚生年金保険料、健康保険料として天引きされているものだから、これは満額控除して当然。ただ、そもそもの厚生年金保険料や健康保険料の計算に問題があると思う。これについては、後で詳しく。

生命保険料控除。これはどうなんだろう。一家の大黒柱が亡くなってしまったときに備えての生命保険料を控除するのは、まだ分からなくもない。ただ、本来は、これは、遺族年金とかでカバーすべきものだと思うし、ここに入ってくる介護医療保険料と個人年金保険料も公的なものがあれば、ある意味余裕を持たせるための贅沢とも言えるから、本当に控除する必要があるのか? なんとなく、生命保険会社の営業とのつながりを感じる。本来は健康保険もあるし、高額医療費の支給があるから、普通の医療の場合、自己負担はそんなに高額にはならないはずだし、そこにさらに医療費控除があるのだから。

地震保険料控除。これは、これから巨大地震が来るかもしれない日本としては推奨すべきものだと保険だから、控除していいと思う。巨大地震が来たときに、これで救われる人が多くなると、国の復興のための負担も減ることになるし。

小規模企業共済等掛金等控除。これも、退職金が少なかったりなかったりする中小企業の従業員のためには必要かな。ただ、確定拠出年金加入者掛金は、政策の臭いを感じる。これはどうだろう?

さあ、ここからが問題。「人」に関しての控除である。

まず基礎控除。これ、たった38万円。年間38万円では、現代の日本では生活できないのは明らか。憲法にある「健康で文化的な最低限の生活」ということから考えても、もっと増やすべき。健康的な食生活、さらに雨風しのげる最低限の住居費を加えて、最低でも100万円でしょう? それでも月にしたら8万円ちょっと。かなり貧しい生活にはなるけれど。給与所得控除を減らして、ここを増やす方が納得できる。

配偶者控除。これは意見が分かれるところであると思うけれど、少子化を食い止めるためには、やはり働かずにたくさんの子供を育てたい女性の存在に焦点を当てたいところ。ここも基礎控除並みに増やしていいと思う。もちろん、働きたい女性もいるし、ただ、働くことが優先されるなら配慮はしなくていいので、条件は厳しくしてもいいと思うが。

扶養控除。これも年間38万円では子供は育てられない。ここは手厚く月10万円として年間120万円控除していいのではないだろうか?

老人扶養控除と障害者控除。これは、そもそもの考え方だと思う。これも個人的意見だけど、家族が「扶養」するのではなく、社会として「自活」できるような制度を作る必要があるのではないか? 誰しもが歳を取るし、誰しもが明日不幸に巻き込まれて障害者になるかもしれない。それでなくても、家族の負担は大きいのだから、せめて経済的には社会で支えて「自活」できるだけの仕組みを作るべきだというのが私の意見。「長生きが喜ばれない」ことが、本人にも家族にもつらい。ただ、現状それが難しいのであれば、せめてこの控除は手厚くして欲しい。月15万円として年間180万円の控除があると、かなり救われるのではないだろうか?

ここまで、前提は「健康で文化的な最低限度の生活」をするのに、いくらかかるか、それは必要なものであり、控除すべきではないかということから考えている。さらに続いて長くなるので、続きは次回に。

#税金を考える

#所得税

#所得控除